Des baisses partout, des occasions à saisir

Connor Morris - 26 mai 2022

Les banques centrales ont la tâche délicate de réduire l’inflation sans causer une récession. De nouvelles hausses de taux étant possibles dans un marché déjà difficile, la prudence est de mise. Le contexte actuel d’investissements offre des occasion

Jusqu’à présent, l’année 2022 s’est caractérisée par des difficultés d’investissement dans les marchés, avec des baisses importantes des obligations et des actions. La hausse des taux d’intérêt amorcée par les banques centrales et le risque de récession constituent les plus grandes préoccupations, et ce, malgré l’absence de signes indiquant que nous sommes entrés dans une phase de récession. Il existe une corrélation entre les deux événements et tout porte à croire que les taux élevés augmenteront la probabilité d’une récession. Nous pensons que les banques centrales ont très peu de marge pour relever les taux compte tenu de la faible capacité des emprunteurs à payer des taux élevés.

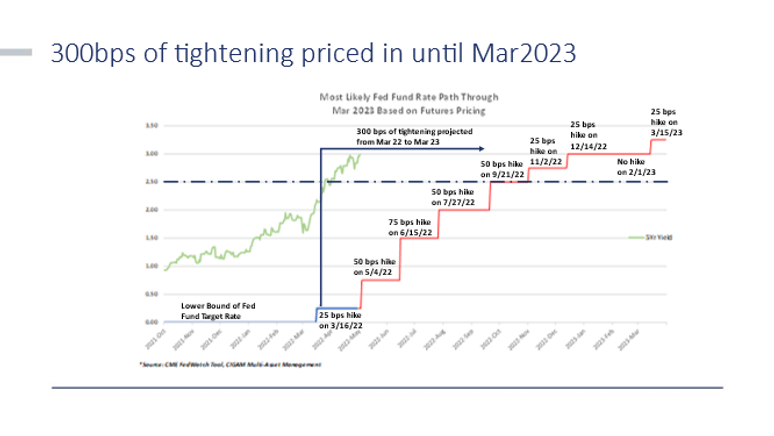

Les marchés s’attendent actuellement à une hausse totale des taux d’intérêt de 300 points de base par la Réserve fédérale américaine au cours des 12 prochains mois. Si cette hausse est appliquée, elle représentera l’un des cycles de relèvement des taux les plus rapides dans l’histoire récente. Le taux final sera également plus élevé que celui du cycle précédent. Étant donné que la dette mondiale est nettement plus importante, le taux final élevé aura probablement des conséquences négatives sur les dépenses et pourrait provoquer une récession. À notre avis, une série de hausses de 250 points de base est une approche plus réaliste, ce qui permettrait aux économies de souffler et à l’inflation de ralentir graduellement. Si la Réserve fédérale venait à appliquer cette stratégie, cela signifierait que les obligations sont déjà survendues aux cours actuels et que les investisseurs pourraient gagner des revenus modestes plus les gains en capital.

Source : CME FedWatch Tool, Gestion d’actifs multiples GMACI.

À la suite de l’apparition du virus COVID-19, les banques centrales ont déployé tous les efforts possibles pour rétablir la confiance des entreprises et des consommateurs et soutenir les prix. Nous avons connu une période inhabituelle caractérisée par une faiblesse des risques et des rendements exceptionnels. Plus ces conditions dureront, plus l’inflation continuera de grimper et plus les perturbations des économies persisteront. Il est impératif que les banques centrales « prennent du recul », mais les investisseurs craignent désormais qu’elles puissent pratiquer une surcorrection et provoquer une récession.

Avant tout, il est important de noter que la récession est un phénomène normal. Elle permet de réévaluer les risques et de réajuster le système économique. Sans la récession, nous aurions trop de preneurs de risques, une absence de compétition, une faible efficacité et un large écart de richesse. En outre, à cause de la récession, les investissements dans des actions deviennent plus difficiles dans la mesure où certains investisseurs subiront des pertes. Nous nous attendons à ce que les banques centrales fassent preuve de prudence et évitent le déclenchement d’une récession brusque ou profonde.

Dans ce contexte, de nombreuses occasions d’investissement passionnantes sont offertes à nous. Les tendances de l’innovation technologique se poursuivront et ne peuvent ralentir que si une récession entraîne un recul temporaire. À la suite de la correction des prix depuis le milieu de l’année 2021, de nombreuses sociétés technologiques ont une valeur très attrayante. Nous constatons également des occasions de posséder des sociétés d’énergie canadiennes qui génèrent d’importants flux de trésorerie alors que le monde est à la recherche d’autres sources pour délaisser le pétrole russe. Cenovus Energy Inc., qui est détenue dans notre portefeuille, a récemment annoncé des plans visant à tripler ses dividendes et à racheter des actions de manière dynamique. Étant donné que les véhicules électriques remplaceront un jour les véhicules à essence et réduiront la demande en pétrole, les flux de trésorerie qui pourraient être générés, avant cela, par des sociétés d’énergie seront très fructueux pour les actionnaires.