REER ou CELI : Avez-vous déjà eu à choisir entre les deux?

DA Marketing - 30 décembre 2020

Vous n’aurez jamais à choisir entre votre REER et votre CELI si vous cotisez le maximum permis annuellement à votre régime enregistré d’épargne-retraite (REER) et à votre compte d’épargne libre d’impôt (CELI). Mais pour de nombreuses familles...

Vous n’aurez jamais à choisir entre votre REER et votre CELI si vous cotisez le maximum permis annuellement à votre régime enregistré d’épargne-retraite (REER) et à votre compte d’épargne libre d’impôt (CELI). Mais pour de nombreuses familles, certains membres de la famille (souvent un conjoint dont le revenu est inférieur ou un enfant d’âge adulte qui commence à épargner) doivent décider quel instrument de placement convient pour investir l’argent dont ils disposent.

Déterminez vos objectifs

Puisqu’un REER est conçu pour l’épargne-retraite, nous comparons les deux instruments de placement sur le long terme seulement. Il est alors très important de fixer des objectifs à court, à moyen et à long terme dans votre plan financier. Choisissez le CELI qui répond à tous les objectifs qui nécessitent un retrait de fonds avant la retraite. Une exception peut être faite dans le cas d’une personne qui épargne en vue d’acheter une première maison et qui a l’intention de bénéficier du Régime d’accession à la propriété. Ainsi, si votre objectif est d’épargner en vue de pouvoir verser un paiement initial pour l’achat d’une maison, discutez avec nous du choix d’instrument de placement : devriez-vous utiliser un CELI, un REER ou les deux, compte tenu de vos objectifs?

L’épargne à long terme

Lorsque vous êtes prêt à affecter un certain montant à l’épargne-retraite, vous devez comparer le REER et le CELI. Du point de vue du rendement, le choix d’instrument de placement qui vous convient le mieux dépend d’un seul facteur : votre taux d’imposition marginal, autrement dit, votre tranche d’imposition.

- Le rendement obtenu par un CELI et un REER est sensiblement le même lorsque votre taux d’imposition marginal demeure le même pendant que vous cotisez à votre CELI ou REER et lorsque vous retirez des fonds à la retraite.

- Cependant, le REER est avantageux lorsque votre tranche d’imposition est plus élevée pendant que vous cotisez que quand vous faites des retraits à la retraite.

- En revanche, le CELI est avantageux lorsque votre tranche d’imposition est moins élevée pendant que vous cotisez qu’au moment où vous faites des retraits à la retraite.

Il convient de préciser que les comparaisons ci-dessus supposent que les remboursements d’impôt sont déposés dans le REER. À noter aussi qu’il faut se livrer à des conjectures, car vous devez prévoir votre taux d’imposition marginal à la retraite. Tout cela est un travail que nous pouvons faire ensemble. Et nous ne manquerons pas non plus de tenir compte des prestations du Régime de pensions du Canada/Régime de rentes du Québec (RPC/RRQ) et de la Sécurité de la vieillesse (SV), car ces sources de revenu peuvent vous situer dans une tranche d’imposition plus élevée et, par conséquent, faire augmenter le taux d’imposition marginal qui s’applique à votre cas.

Trois stratégies efficaces

Protégez-vous. Le choix entre un CELI et un REER devient difficile si vous n’êtes pas en mesure de prédire votre fourchette d’imposition pendant votre retraite. Une solution est d’être paré à toute éventualité. Dans ce cas-ci, il suffit de partager votre cotisation annuelle entre votre CELI et votre REER.

Adaptez-vous au changement. Vous pourriez également choisir d’investir dans un CELI pendant les années où vous êtes dans une fourchette d’imposition inférieure, puis de cotiser à un REER si votre revenu annuel vous place dans une fourchette d’imposition supérieure. N’oubliez pas que vous continuez d’accumuler des droits de cotisation à un REER pendant votre vie active. Dans certains cas, une personne pourrait racheter des actifs du CELI, utiliser les fonds pour cotiser à un REER, et ainsi profiter d’un important remboursement d’impôt.

Plus qu’une simple question de mathématiques. Il se peut qu’une raison psychologique vous pousse à choisir un instrument de placement plutôt qu’un autre. Par exemple, un particulier qui n’a pas une bonne discipline financière pourrait s’inquiéter du fait d’utiliser un CELI pour son épargne-retraite, puisqu’il est si facile d’en retirer des fonds. Cette personne pourrait choisir un REER parce que les retraits sont soumis à une retenue d’impôt à la source ainsi qu’à l’impôt sur le revenu et parce que les droits de cotisation sont perdus à jamais.

Si vous ou un membre de votre famille avez besoin de conseils pour décider si vous devriez cotiser à un CELI ou un REER, communiquez avec nous. Nous comparerons le rendement de chacun de ces instruments de placement à la retraite et nous parlerons des autres facteurs personnels susceptibles d’influer sur votre décision.

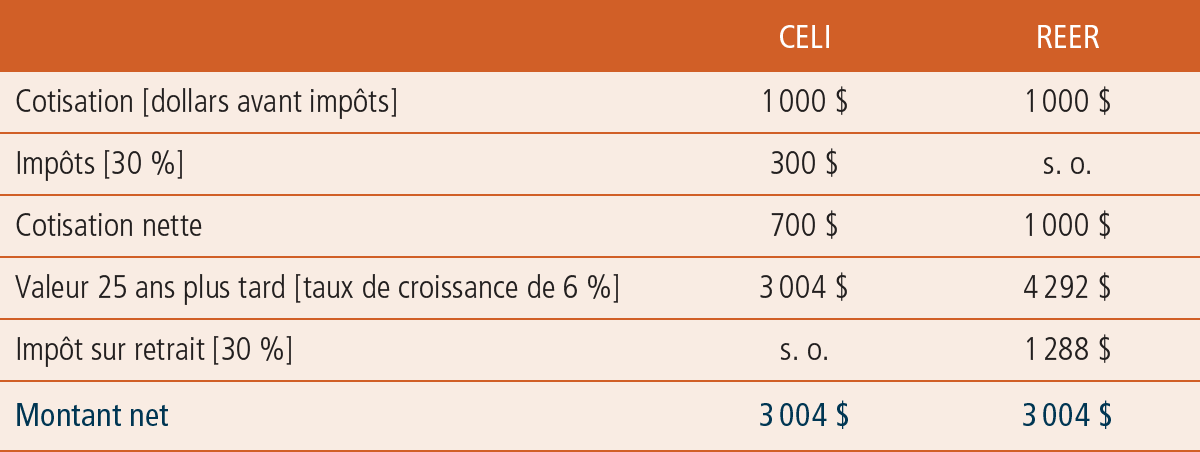

Comparatif entre un REER et un CELI

Lorsque les taux marginaux d’imposition sont les mêmes pour une cotisation et un retrait. « Montant net » signifie que les cotisations au CELI sont faites nettes de l’impôt. Le calcul du montant cotisé au REER suppose que tout remboursement d’impôt REER est déposé dans le REER.