Perspectives multi-actifs 2022

Connor Morris - 24 décembre 2021

Alfred Lam nous fait part de ses perspectives multi-actifs pour l’année à venir et de l’impact que cela pourrait avoir sur les portefeuilles des investisseurs.

À l’aube de l’année 2022, nous allons de nouveau suivre la coutume de partager nos perspectives du marché pour l’année à venir. Nos attentes pour 2021, à savoir une solide performance des actions et des défis pour les revenus fixes, se sont concrétisées. Nous croyons que le premier et le second semestre de 2022 seront très différents en ce qui concerne la volatilité, les possibilités et le leadership sectoriel. Alors, sans plus attendre, voyons ce qui nous attend.

Perspectives du marché

Première moitié de 2022

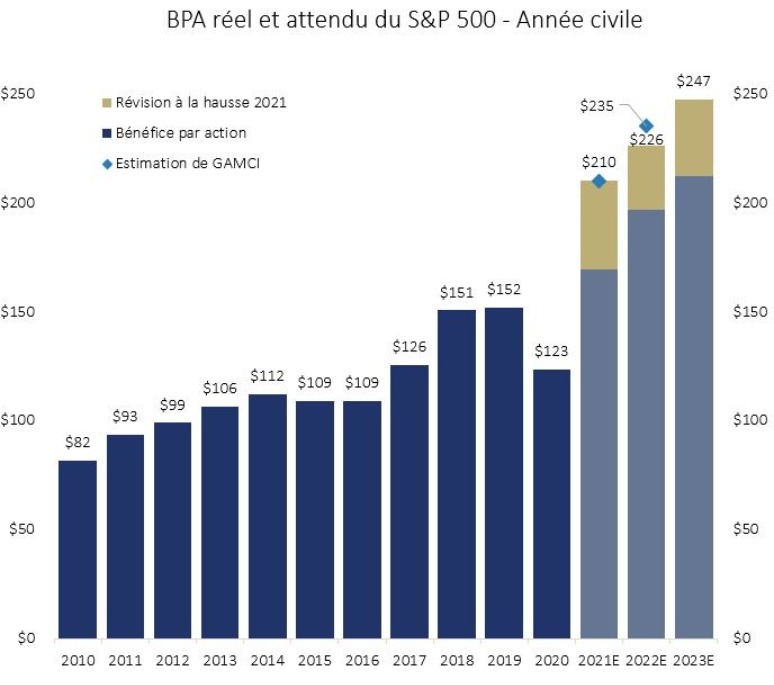

Avec l’épargne élevée des ménages et le ralentissement prévu des cas de COVID-19, nous prévoyons que la croissance économique demeurera solide au cours du premier semestre de l’année. Cela signifie que les sociétés embaucheront et que les salaires augmenteront, ce qui renforcera la confiance des consommateurs et les bénéfices des entreprises. Après deux années consécutives de relance de la masse monétaire et de taux d’intérêt quasi nuls à l’échelle mondiale, les bénéfices se sont rapidement redressés depuis 2020 et ont même dépassé ceux de 2019. Nous prévoyons que les 500 plus grandes sociétés des États-Unis, telles que suivies par l’indice S&P 500, auront un bénéfice moyen par action de 235 $ en 2022.

Source : Bloomberg Finance L.P. au 8 décembre 2021

Au sein des actions, les secteurs cycliques sont susceptibles de surperformer. La mauvaise nouvelle est l’inflation, qui atteint actuellement plus de 6 % aux États-Unis et près de 5 % au Canada. Cela signifie que les investisseurs ne seront gagnants que si leur épargne croît au-delà de ces taux. Nous nous attendons à ce que les banques centrales suppriment leurs mesures de relance, mais seulement très progressivement, et à ce que les taux d’intérêt réels demeurent négatifs pendant un certain temps.

Deuxième moitié de 2022

On s’attend généralement à ce que les taux d’intérêt soient plus élevés d’au moins 50 points de base (pb) d'ici la fin de 2022. Il est important de noter que le fardeau des hausses de taux d’intérêt sera plus important que la normale, car les dettes des gouvernements, des entreprises et des ménages sont nettement plus élevées. Des hausses de 50 pb par an peuvent probablement être tolérées, jusqu’à ce qu’elles dépassent 2 %, auquel cas elles pourraient déclencher un ralentissement ou une récession. Nous prévoyons que ce cycle de hausse sera plus rapide mais plus faible que le dernier, lorsque le Canada a atteint un sommet à 1,75 % et les États-Unis entre 2,50 % et 2,75 %. Avec des taux d’intérêt finaux d’environ 2 %, les rendements des obligations à long terme devraient être plafonnés au même niveau. Cependant, à mesure que les taux d’intérêt augmentent, les marchés peuvent demander plus, ce qui crée de la volatilité et des possibilités.

L’inflation devrait demeurer élevée, mais elle baissera au second semestre de l’année. L’ère de l’inflation faible à 2 % est révolue en raison de changements structurels tels que l’augmentation du coût de la main-d’œuvre au niveau mondial et la hausse des prix des matières premières, les fabricants devant se conformer aux normes environnementales locales et internationales. Une inflation de 3 % est probablement la nouvelle norme pour la prochaine décennie, même si les perturbations de la chaîne d’approvisionnement s’atténuent.

En bref, les messages et les actions des banques centrales influenceront les sentiments des investisseurs, ce qui entraînera une plus grande volatilité.

Positionnement

À la lumière de ces développements, nous positionnons nos portefeuilles de manière à surpondérer les actions et à sous-pondérer les obligations. Nous sommes encore au début de ce cycle de croissance, car les économies accumulées pendant la pandémie n’ont pas encore été entièrement dépensées et les investisseurs sont impatients de défendre leur pouvoir d’achat.

Les actions demeurent la seule catégorie d’actifs privilégiée, car même les obligations à haut rendement dépassent à peine l’inflation. Avec une inflation de 3 % et des rendements obligataires de 2 %, investir dans des obligations n’a de sens que si l’on veut obtenir des gains en capital en plus des revenus. Il se peut que les investisseurs fassent preuve d’ambition excessive de temps à autre et que les rendements dépassent la normale, mais nous serons patients d’ici là avant d’ajouter des obligations à nos portefeuilles.

Nous vivons dans un monde de changements rapides et les impacts se feront sentir dans l’ensemble des marchés. Pour réduire progressivement la volatilité, nous privilégions les secteurs moins sensibles aux économies, tels que la technologie et les soins de santé. Nous disposons également de devises étrangères, comme le dollar américain et le yen japonais, qui peuvent contribuer à compenser le risque lié aux actions.

Risques

Nous surveillons certains risques de près. Les banques centrales pourraient devenir bellicistes plus tôt que prévu, les tensions géopolitiques pourraient s’aggraver et les cas de COVID-19 pourraient augmenter en raison de nouveaux variants, obligeant les gouvernements à mettre en place de nouveaux confinements. Nous maintiendrons notre surpondération des actions tant que ces problèmes seront maîtrisés.

En résumé, nous prévoyons une certaine volatilité en raison des craintes croissantes d’un ralentissement ou d’une récession. Le risque est encore faible étant donné que les banques centrales pourraient ne pas aller très loin au cours de ce cycle de hausse et que les fondamentaux économiques sont généralement solides.

Glossaire

Taux d’intérêt réels : taux d’intérêt après prise en compte de l’inflation

Taux d’intérêt finaux : taux d’intérêt neutre compatible avec le plein emploi et l’utilisation de capacités et de prix stables.