Quel sont les moteurs de la reprise économique?

Jeremy Waldron - 1 septembre 2021

À la moitié de l’année 2021, Alfred Lam et Marchello Holditch passent en revue les moteurs du rendement et leurs perspectives pour le reste de l’année.

Maintenant que nous avons franchi le cap de la moitié de l’année 2021, nous souhaitons passer en revue les moteurs du rendement au cours des deux premiers trimestres (et les secteurs qui ont eu du mal à garder le rythme) et mettre en évidence nos perspectives de marché pour le second semestre de l’année.

Les moteurs – et ceux qui sont à la traîne

Alors que les économies mondiales ont poursuivi leur reprise post-pandémique, les actions et les matières premières ont enregistré des rendements à deux chiffres. Les actions canadiennes ont enregistré les meilleurs résultats parmi les marchés développés grâce aux secteurs de l’énergie et des finances. Le dollar canadien s’est également bien porté par rapport à toutes les principales devises en raison de l’amélioration de la demande de produits de base et de perspectives économiques plus favorables.

Les marchés émergents ont été à la traîne des marchés développés, le ralentissement de l’administration des vaccins et la propagation de nouvelles souches de COVID-19 ayant freiné les rendements. À l’échelle mondiale, les secteurs cycliques ayant un effet de levier plus important sur le cycle économique ont enregistré le meilleur rendement, tandis que les secteurs plus défensifs sont restés à la traîne. En outre, le facteur valeur a été le facteur le plus performant pour la première fois depuis 2016.

Au sein des titres à revenu fixe, les rendements ont été mitigés. Les secteurs sensibles aux taux d’intérêt, comme les obligations d’État, ont enregistré des résultats négatifs, car les rendements ont augmenté en réponse aux attentes d’une forte reprise économique et d’une hausse de l’inflation. En revanche, les obligations d’entreprises à rendement élevé ont été positives pour l’année, soutenues par le resserrement des écarts de crédit et le sentiment de prise de risque.

Nos perspectives pour 2021

Dans le cadre de nos Perspectives du marché 2021, notre opinion a été que cette année serait très différente de la précédente. Les rendements de 2020 ont été stimulés par des secteurs du marché conformes aux exigences de confinement : la technologie, les sociétés à grande capitalisation et le marché des actions américaines. Nous avons également prédit que les gagnants de 2021 seraient les secteurs du marché qui « rouvrent ». Jusqu’à présent, nos prévisions se sont avérées exactes, et nous pensons que le second semestre de l’année nous apportera encore plus d’éléments similaires.

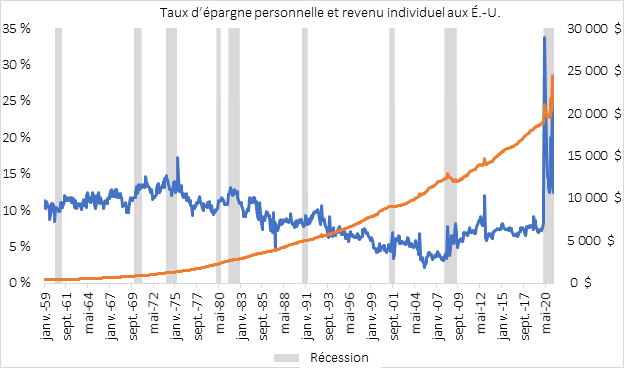

Nos perspectives macroéconomiques pour le reste de l’année 2021 sont optimistes. Avec le déploiement des vaccins, une politique monétaire et fiscale accommodante et des taux d’épargne élevés, le crédit et la consommation devraient augmenter avec la réouverture des économies, avec une forte probabilité de croissance économique exceptionnelle.

Source : Bureau d’analyse économique des États-Unis. En date du 30 juin 2021.

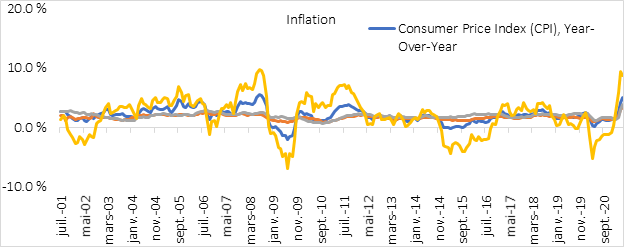

Nous continuons à privilégier les actions par rapport aux titres à revenu fixe. L’inflation va probablement baisser par rapport à son pic actuel mais rester élevée, et nous restons concentrés sur la protection du pouvoir d’achat de nos investisseurs. Sur les marchés des actions, une économie forte devrait continuer à soutenir la croissance des bénéfices des entreprises et à faire progresser les marchés. Nous continuons de privilégier les secteurs cycliques et les facteurs liés à la croissance économique. Nous prévoyons également que les taux d’intérêt à long terme auront tendance à augmenter pendant le reste de l’année.

Source : Bloomberg Finance L.P. au 30 juin 2021.

En ce qui concerne les titres à revenu fixe, nous maintensons une duration plus courte et préférons les obligations de sociétés. Bien que les prix de certaines matières premières se stabilisent, le solide rendement du pétrole devrait se poursuivre au cours des prochains mois. Nous pensons que la discipline d’offre de l’Organisation des pays exportateurs de pétrole (OPEP) et la reprise de la demande compenseront les inquiétudes liées aux cas de COVID-19 dans le monde.

Produire des rendements grâce à une répartition tactique des actifs

En résumé, nous sommes très satisfaits des solides rendements absolus et relatifs que nous avons été en mesure d’offrir à nos investisseurs. Alors que la reprise post-pandémique se concrétise dans le monde entier, nous continuerons à utiliser les mandats flexibles de nos portefeuilles pour allouer les actifs de façon tactique afin de profiter des occasions et de gérer les risques lorsqu’ils se présentent.

Si vous souhaitez obtenir plus de renseignements sur notre stratégie de construction de portefeuille et sur notre rendement au deuxième trimestre, consultez notre vidéo de mise à jour du T2 2021.